工资表9个涉税风险, 一定要注意了

摘要:本文列举了九个HR需知的工资表涉税风险,包括个人所得税、社保、公积金等方面的问题,旨在帮助企业规避相应的税务风险。

1. 个人所得税风险

个人所得税是工资表中最基本的涉税问题。HR需要确保企业的所得税计算准确无误,避免出现漏税或多缴税的情况。同时,还需要注意了解最新的税收政策和相关法规。

2. 社保风险

社保是企业必须缴纳的一项费用,HR需要确保企业的社保缴纳规范合规。注意核对员工的社保缴纳基数是否正确,避免出现漏缴或多缴的情况。此外,还需要了解最新的社保政策和相关法规。

3. 公积金风险

公积金是企业必须缴纳的一项费用,HR需要确保企业的公积金缴纳规范合规。注意核对员工的公积金缴纳基数是否正确,避免出现漏缴或多缴的情况。此外,还需要了解最新的公积金政策和相关法规。

4. 税前扣除风险

企业在计算税前工资时,需要扣除一些费用,如社保费、公积金、医疗保险等。HR需要注意核对这些费用是否正确,避免出现漏扣或多扣的情况。

5. 税后扣除风险

企业在计算税后工资时,也需要扣除一些费用,如个人所得税、罚款等。HR需要注意核对这些费用是否正确,避免出现漏扣或多扣的情况。

6. 税收优惠风险

税收优惠是个人所得税的一项政策,如教育、住房等方面的优惠。HR需要了解这些政策,并确保企业按照规定享受相应的优惠。

7. 奖金税收风险

企业发放奖金时,需要按照税法规定缴纳个人所得税。HR需要确保企业按照规定缴纳税款,避免出现漏缴或多缴的情况。

8. 福利费用风险

企业为员工提供的福利费用,如补贴、福利券等,也需要缴纳相关的税款。HR需要确保企业按照规定缴纳税款,避免出现漏缴或多缴的情况。

9. 薪酬调整风险

企业在进行薪酬调整时,需要考虑到个人所得税、社保等方面的影响。HR需要了解这些影响,并确保企业的薪酬调整合规。

HR在处理工资表时,需要注意以上九个方面的风险,并确保企业按照税法规定缴纳相关的税款。同时,还需要了解最新的税收政策和相关法规,以便及时调整企业的缴税策略。

查看未读消息

查看未读消息 查看最新消息

查看最新消息

分享

分享

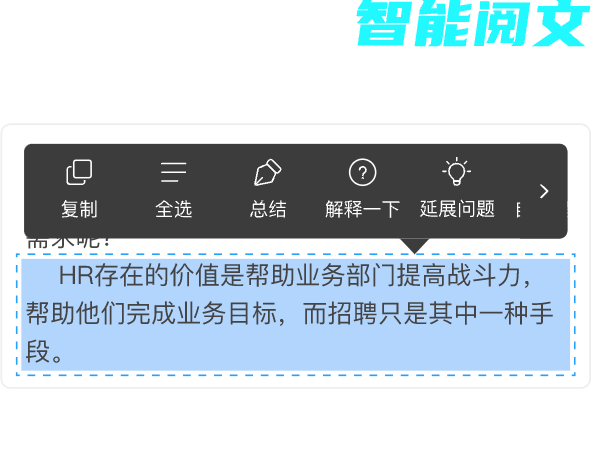

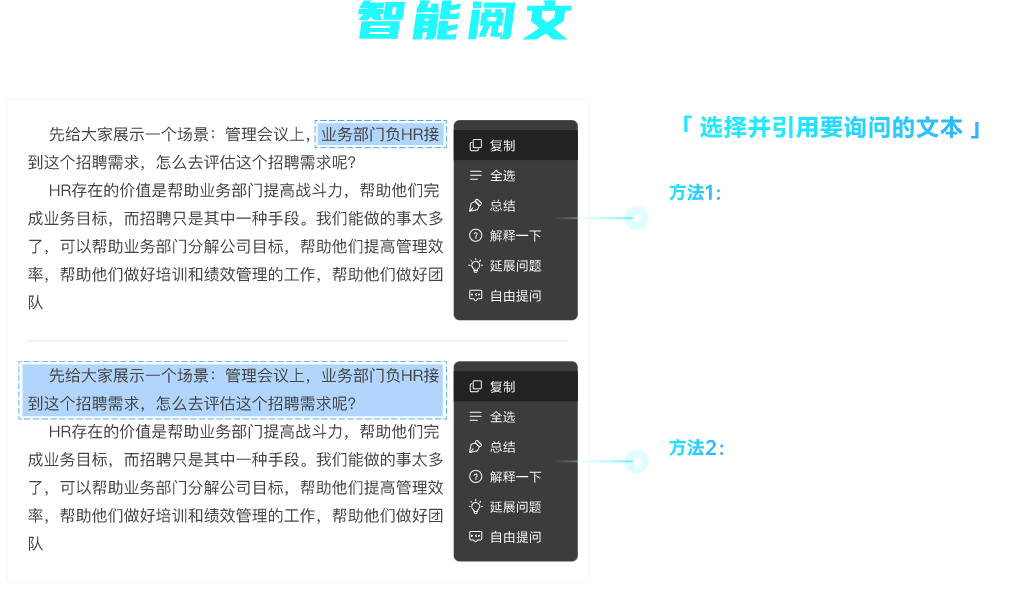

复制

复制 全选

全选 总结

总结 解释一下

解释一下 延展问题

延展问题 自由提问

自由提问

复制

复制 分享

分享